Para adentrarnos en lo que significa La Gratificación Legal, podemos indicar que dicho concepto está relacionado a la parte de las utilidades que ha obtenido el empleador en el año comercial y que debe distribuir entre los trabajadores de la empresa.

Ahora bien, para que el empleador tenga la obligación de pagar gratificación, el código del trabajo en su artículo 47 señala tres requisitos :

1. Que la empresa persiga fines de lucro.

2. Que exista obligación de llevar libros de contabilidad.

3. Que se obtengan utilidades o excedentes líquidos en sus giros comerciales.

Formas de pago de la Gratificación Legal:

Existen dos modalidades y el optar por una u otra es facultad del empleador.

La primera consiste en prorratear el 30% de la utilidad líquida entre todos los trabajadores y en proporción a las remuneraciones percibidas por cada uno de ellos (Artículo 47 del código del trabajo).

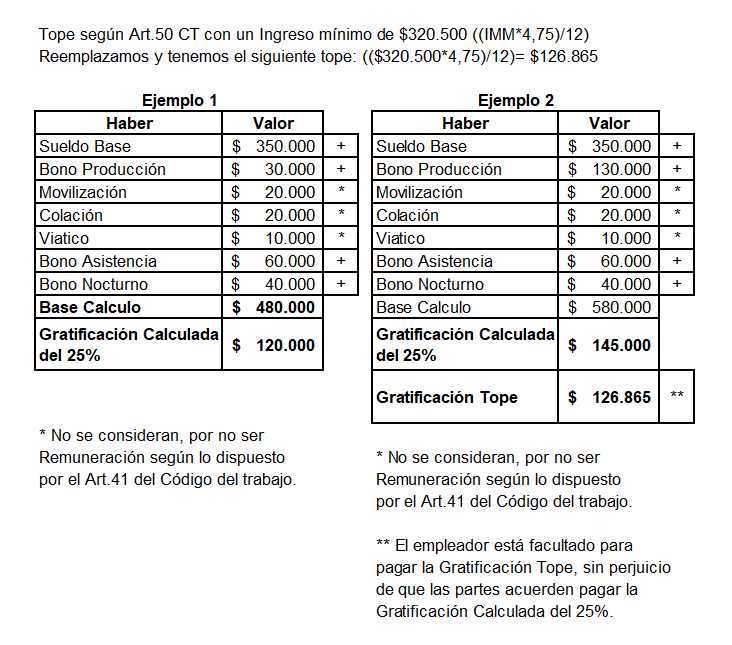

La otra modalidad consiste en pagar o abonar al trabajador el 25% de las remuneraciones devengadas durante el año, cualquiera sea la utilidad líquida que obtenga la empresa. Esta gratificación tiene un tope equivalente a 4,75 Ingresos Mínimos Mensuales (IMM) (Artículo 50 del código del trabajo) .

Lo óptimo para las partes es que la modalidad de pago de la gratificación quede especificada en el contrato de trabajo individual o colectivo. De lo contrario, el empleador podrá elegir cada año el sistema de pago de la gratificación.

Conoce los Software de Contabilidad y Remuneraciones que tenemos para ti aquí : WWW.CONTALIVE.COM

La Gratificación y la indemnización por años de servicios:

En los casos en que el empleador deba pagar indemnización legal por años de servicio, la gratificación se considera en la base de cálculo de esta sólo cuando se haya pagado mes a mes.

Procedimiento de cálculo de la Gratificación del Art.50 del CT :

Cuando el empleador opta por esta modalidad la gratificación que pague al dependiente no puede exceder de 4,75 ingresos mínimos mensuales. Para los efectos de determinar el monto de la gratificación, el empleador debe sumar las remuneraciones mensuales ganadas del dependiente en el año de que se trate y calcular el 25% de ellas. El resultado debe compararse con el valor que represente los 4,75 ingresos mínimos mensuales, y si este último es mayor que el 25% obtenido deberá pagarse al trabajador lo que represente dicho porcentaje. Por el contrario, si el porcentaje de las remuneraciones representa una cantidad mayor al límite fijado por la ley el empleador se encontrará facultado para pagar este tope.

Veamos algunos ejemplos:

Para complementar, es muy importante para un adecuado cálculo de la gratificación, revisar detenidamente desde el artículo 47 al 52, más el artículo 41 del código del trabajo.

Especial atención hay que considerar para los socios que trabajan dentro de la empresa, por cuanto el pago o no de gratificación, dependerá de la calificación de trabajador dependiente que tenga dicho socio, de acuerdo a lo indicado en el dictamen de la dirección del trabajo N° 5821 del 30 de noviembre del 2017.

Esperamos que haya sido de tu interés lo tratado aquí, y te oriente en las dudas que puedas tener sobre esta materia.

Si deseas leer los otros boletines publicados por ContaLive, puedes buscarlos aquí: :https://blog.contalive.com/

Si requieres hacer alguna consulta sobre lo tratado en este boletín, con mucho gusto te responderemos. Nuestros datos de contacto los puedes revisar aquí: https://www.contalive.com/contacto/

El Equipo de Contalive – Software para PYMES 100% Web